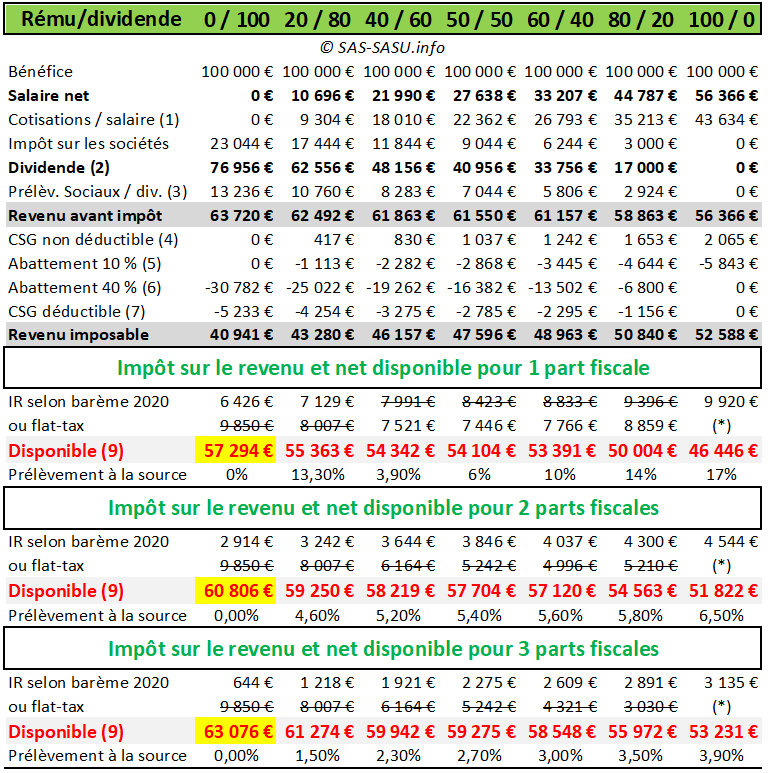

En tenant compte de l’impôt sur le revenu et des cotisations sociales, de la flat-tax et du prélèvement à la source, quelle est la meilleure façon de se rémunérer pour un Président de SASU ? Voici une simulation très édifiante.

Prenons pour exemple une SASU dont le bénéfice annuel disponible avant impôt s’élève à 100.000 €. Comment récupérer cette somme en payant le moins d’impôt et le moins de cotisations possible.

Voici la réponse en chiffres, selon que l’on possède 1, 2 ou 3 parts fiscales, et selon que l’on se verse la totalité du bénéfice après impôt sous la forme d’un dividende ou d’un salaire, ou selon que l’on choisit la répartition suivante : 20 % rémunération / 80 % dividendes, ou bien 40/60, 50/50, 60/40, 80/20 :

(*) En l’absence de dividende, la flat tax n’est pas applicable.

(1) Total charges salariales et patronales

(2) Dividende après déduction du salaire, des charges sociales et de l’IS.

(3) 17,2 % des dividendes

(4) CSG incluse dans les cotisations du Président mais qui, du fait de son caractère non déductible (à hauteur de 2,9 %), doit être réintégrée à son revenu imposable.

(5) Cet abattement s’applique uniquement sur la rémunération.

(6) Cet abattement s’applique sur les dividendes, à condition de ne pas opter pour la flat-tax.

(7) CSG incluse dans les prélèvements sociaux de 17,2 % et déductible du revenu imposable à hauteur de 6,8 %, à condition de ne pas opter pour la flat-tax.

(8) Réservé

(9) Dans cet exemple, le net disponible le plus élevé est obtenu avec la répartition suivante : 100 % dividendes / 0 % rémunération. Cependant, dans le cas où le président ne percevrait aucun autre revenu d’activité professionnelle par ailleurs, ni aucune pension de retraite ou indemnité de chômage, il serait probablement assujetti à la CSM (Contribution Subsidiaire Maladie, dite aussi « cotisation PUMa »). Or dans cet exemple, celle-ci s’élèverait à 3.665 €. Elle aurait donc pour effet de ramener le net disponible à un niveau inférieur à celui obtenu avec la répartition 20 % rémunération / 80 % dividende, laquelle deviendrait donc dans ce cas la plus intéressante.